Las diez claves que los españoles desconocen sobre sus pensiones

Los cotizantes no saben cuánto cobrarán, que tendrán que trabajar más tiempo o qué opciones de inversión pueden ser más rentables.

Los resultados no dejan de ser sorprendentes: la mayoría de los españoles no saben que tendrán que trabajar más para cobrar menos. Además, las cifras del estudio coinciden con las conclusiones de trabajos similares realizados en los últimos años en diferentes países occidentales. Los trabajadores desconocen aspectos clave sobre su jubilación, sobre cómo es el sistema de pensiones público, sobre sus derechos, acerca de cuánto cobrarán o sobre cómo ganarse un futuro mejor con algún instrumento de inversión privado. Los siguientes son los 10 aspectos clave (más otro de introducción) que los españoles no conocen sobre su jubilación.

Kilómetro Cero: el sistema de pensiones

Lo primero que habría que explicar a los españoles es cómo es el sistema de pensiones. Desde Libertad Digital hemos realizado varios artículos sobre la reforma, pero no está de más insistir en sus aspectos fundamentales. El kilómetro cero del que debería partir todo análisis es recordar que estamos en un sistema de reparto, no de capitalización (ver las diferencias en este documento). Esto quiere decir que las pensiones no se pagan con lo que ahorran los trabajadores a lo largo de su vida productiva, sino con los Presupuestos Generales del Estado (PGE) de cada año. Aunque es algo que se repite mucho, no terminar de calar en la opinión pública.

Cuando los políticos hablan, suelen acudir a ejemplos propios de un sistema de capitalización ("los jubilados cobran porque han estado contribuyendo a lo largo de su vida familiar") aunque sea mentira. Por eso, es habitual la imagen de un pensionista en el Telediario declarando que "no es justo" que le bajen la paga, porque él ha cotizado durante décadas.

En términos morales, el anciano tiene razón; pero en términos reales su pensión se decide cada año en otoño, durante la aprobación de los PGE. Si un año no hay dinero o no hay trabajadores o la deuda pública desborda al Gobierno, el recorte de su pensión puede ser enorme. En Grecia ya van por dos fuertes rebajas en los últimos meses... Y seguro que a los helenos también les habían dicho que sus pensiones estaban completamente garantizadas.

1. Los españoles confunden recortes y reformas

Un primer equívoco (del que tenemos gran parte de culpa los periodistas) es la confusión entre recortes y reformas. Aunque ambas medidas acaben con un titular similar a "el Gobierno reduce las pensiones en un X%", no tienen nada que ver. Cuando José Luis Rodríguez Zapatero anunció que congelaba las pensiones, se refería a que en 2011 los actuales jubilados cobrarán lo mismo que en 2010, perdiendo así poder adquisitivo por la subida de la inflación.

Esto es muy diferente de cuando se anuncia una reforma como la de este año. En este caso, no afecta para nada a los pensionistas actuales, pero sí, y mucho, a los futuros. Normalmente, es más polémica por sus efectos inmediatos una congelación como la propuesta en el tijeretazo que una reforma que no empezará a tener efectos hasta varios años después, y que se vende con los clásicos argumentos de "hacer sostenible el sistema". Sin embargo, aquélla es fácilmente reversible (en un año con una fuerte recaudación, se vuelven a subir las pensiones por encima del IPC y ya está), mientras que la reforma tiene efectos permanentes sobre los futuros jubilados.

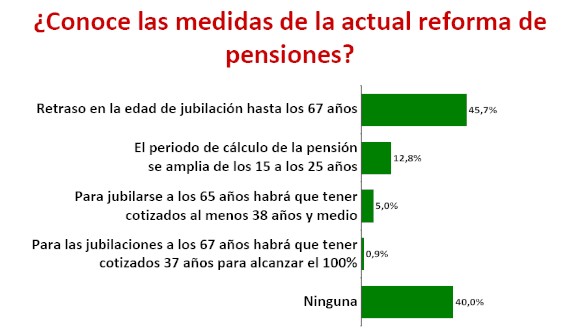

2. Los españoles no saben qué se ha aprobado este año

Según el estudio de Mapfre, la mayoría de los españoles desconocen en qué consiste la reforma de las pensiones aprobada este mismo año. El texto sacado adelante en el Congreso se puede resumir en cuatro puntos: retraso de la edad de jubilación hasta los 67 años, ampliación del período de cálculo, ampliación de los años trabajados para cobrar el 100% y para jubilarse a los 65. Ninguna de estas medidas es conocida por más del 50% de los españoles (ver gráfico).

Sobre todo, aumentar el período de cálculo es fundamental. Casi todo el mundo cobra más según se hace mayor. Hasta ahora, tan sólo contaba lo cotizado entre los 50 y 65 años (últimos 15 años de cotización), normalmente el período más productivo de la vida laboral. A partir de esta reforma, se amplía a 25 años (y la tendencia es ampliar el período de cálculo a toda la vida laboral). Eso supondrá un recorte de cerca del 10% en la pensión media. Y sólo el 12,8% de los españoles lo sabe.

3. Los españoles no saben que su tasa de sustitución es muy alta

Un lugar común es que las pensiones públicas en España son bajas, por lo que el proceso lógico es que suban para ir acercándose a la media de los países de su entorno. Esto es cierto sólo en parte: muchos jubilados cobran pagas de miseria, debido a que el sistema actual es injusto y a que tuvieron lagunas de cotización por diversos motivos.

Sin embargo, la tasa de sustitución es de las más altas de la OCDE (ver siguiente gráfico). Esto quiere decir que los que ahora se jubilan cobran del Estado una media del 80% de su último salario. Esto es muchísimo. Lo normal en otros países es cobrar menos del Estado y más de los planes privados o empresariales, muy poco desarrollados en España. Por eso, lo lógico es que esa tasa de sustitución caiga con las sucesivas reformas, y con ella la pensión. Eso sí, ningún político lo admitirá nunca.

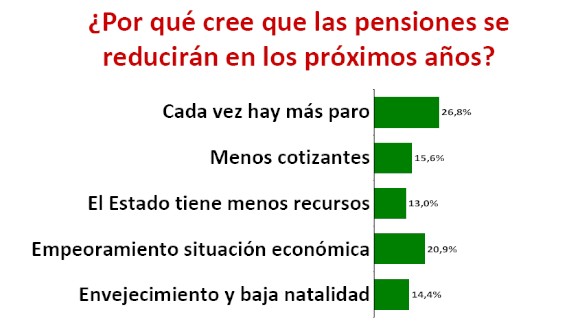

Cuando se pregunta a los españoles el por qué de la necesidad de reformar el sistema público de pensiones la mayoría apunta a circunstancias coyunturales (ver siguiente gráfico): incremento del paro, mala situación económica, etc...

Sin embargo, esto no es cierto. Como veíamos en el apartado 1, un mal año económico puede afectar a las pensiones actuales (como demostró el tijeretazo) pero, en realidad, las reformas se acometen porque el sistema es insostenible.

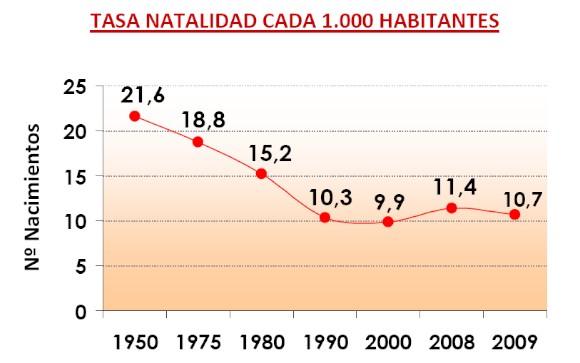

Los trabajadores actuales pagan a los jubilados actuales; y los empleados de 2050, sostendrán a los ancianos de esa época. El problema es que cada vez hay menos activos y más jubilados. En 1970, la tasa de reemplazo en España era de 5,1 trabajadores por pensionista; ahora mismo es de 3,7; dentro de cuarenta años será de 1,6.

Para responder a esta pregunta hay que tener claro lo explicado en el apartado anterior. No es que las pensiones peligren por el alto paro o la crisis. En Alemania o Francia, por ejemplo, la coyuntura es buena y están acometiendo reformas como la española. Lo que falla es el sistema de reparto actual.

Con reforma o sin ella, la Seguridad Social quebrará, como muy tarde, en 2042. La gente cada vez vive más y no será posible pagarles a todos una prestación digna. Es más, en 2040 comenzarán a trabajar los niños que nazcan en esta década y ya sabemos que no están siendo muchos. Por eso, aquellos que se jubilen a partir de 2030 harían bien en buscarse otra fuente de ingresos: nadie les puede asegurar que cobrarán una renta del Estado. Ya sabemos que en 2050 habrá casi un pensionista por trabajador (ver siguientes gráficos) y eso no se puede pagar con cotizaciones sociales o impuestos. Actuar como si hubiera una posible solución mágica sólo hará las cosas más difíciles.

Hace unas semanas, The Economist publicaba un estudio acerca de las pensiones a nivel mundial, y extraía una curiosa conclusión: la mayoría de la gente tiende a pensar que cobrará más de lo que le corresponde y que tiene que cotizar menos para ganar más.

Esto vale tanto para sistemas públicos como privados. Es decir, la gente es optimista y cree que con lo que paga en la actualidad recibirá una pensión mayor. El informe de Mapfre tiene otra curiosa conclusión: aunque la pensión media en España es de 911 euros, los trabajadores creen que es 700 euros. Y sólo un 28% conocen cuánto cobrarán ellos mismos.

Esto quiere decir que la gente tiende a infravalorar la paga media porque está todo el día oyendo en las noticias que las pensiones son muy bajas. Pero, al mismo tiempo, piensa "con todo lo que yo he cotizado seguro que me corresponde un pastón". Luego, cuando se jubila, se lleva un susto. Por eso, es bueno que cada uno haga bien los cálculos y sepa si va a poder mantener su nivel de vida con la pensión pública.

7. Los españoles no saben que hay un tope bastante bajo

Otra cuestión que no se suele comentar en las noticias es que hay una pensión pública máxima que no se puede superar se cotice lo que se cotice (aunque también hay una base máxima de cotización). La pensión máxima en 2010 fue de 34.526 euros brutos. Luis M. Linde realizó un interesante estudio en Actualidad Económica hace un par de meses en el que demostraba que la diferencia entre la pensión mínima y máxima se había ido reduciendo de forma constante desde 1984. En ese año, una era 7,5 veces mayor que la otra (15.812 euros por 2.116); ahora es sólo 3,8 veces.

Esto es así porque a todos los gobiernos les resulta electoralmente rentable decir "hemos subido las pensiones mínimas" (de hecho, este año Zapatero congeló todas salvo las más bajas). Pero claro, esto quiere decir proteger las no contributivas frente a las contributivas.

El sistema se vende como "tanto aportas a lo largo de tu vida laboral, tanto recibes cuando te jubiles", pero si esta tendencia se mantiene esa frase quedará como un mero eslogan. Y la pensión, cada vez más, será una especie de dádiva que los políticos conceden generosamente a los votantes mayores, no un derecho adquirido por éstos. Los que hayan cotizado mucho y los que no hayan cotizado nada tendrán casi lo mismo.

8. Los españoles no saben que tienen que ahorrar

Todo lo anterior nos lleva a un aspecto fundamental: si un ciudadano español menor de cincuenta años quiere asegurarse que cobrará una cantidad digna (equiparable su actual sueldo) cuando se jubile, tiene que plantearse algún tipo de inversión alternativa al sistema público.

Aunque una mayoría (ver gráfico siguiente) tiene algún elemento de inversión, la cifra sigue siendo muy baja en comparación con otros vecinos europeos. Apenas un 45% tiene planes de pensiones y, en este caso, muchas veces más por razones fiscales que por cuestiones de ahorro.

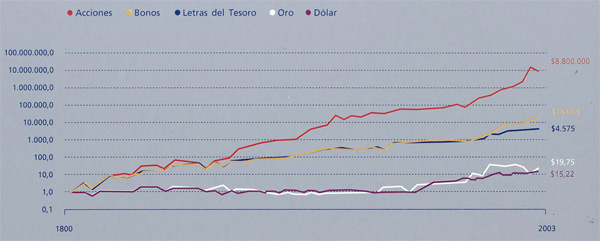

Muy relacionado con el tema anterior está la cuestión de dónde meter el dinero. Los dos productos menos utilizados por los españoles son los más útiles para ahorrar a largo plazo.

Como explica cada semana Raquel Merino en Libre Mercado, la inversión en valor en Bolsa garantiza a largo plazo grandes retornos y es más segura que cualquier otro vehículo. Poner el dinero en compañías sólidas o contratar un buen gestor, que busque la rentabilidad a largo plazo antes que los movimientos especulativos a corto, es una receta segura para el éxito.

Tal y como explica Juan Ramón Rallo en este artículo, incluso comprar una cantidad fija cada año referenciada a un índice puede dar unos rendimientos muy atractivos. Sin embargo, sólo el 12% de los españoles tiene fondos de inversión y sólo el 13% invierte en bolsa con vistas a su jubilación (ver el gráfico de rentabilidad comparada entre la bolsa americana y otras inversiones desde 1800).

Las encuestas también muestran que los españoles están entre los europeos que empiezan a ahorrar más tarde y menos dedican a su jubilación. Sin embargo, es fundamental comenzar cuanto antes. De nuevo, Juan Ramón Rallo nos expone un bonito ejemplo en este artículo:

Imagine a dos gemelos que a los 22 años deciden ponerse a ahorrar. El primero lo hace e invierte en un fondo 2.000 euros cada año durante seis, y luego deja de hacer nuevas aportaciones; el segundo se echa para atrás, no empieza a ahorrar y a invertir hasta los 29 años y, a partir de entonces, invierte 2.000 euros al año durante 37. Si los dos invierten su dinero en el mismo fondo –de una rentabilidad anual del 12%–, ¿quién cree usted que tendrá más dinero a los 65 años, el que invirtió 12.000 euros durante seis años o el que invirtió 74.000 euros durante 37 años? Sorpresa: a los 65 años ambos tendrán 1,2 millones de euros. Por tanto, no pierda un segundo más o dentro de unos años se arrepentirá.

No hay comentarios:

Publicar un comentario