En una entrevista exclusiva para Libre Mercado, Cristina explica las conclusiones de su estudio para 2013. Sus respuestas ayudan a entender mejor la realidad de la presión tributaria en nuestro país.

¿Qué es exactamente el Día de la Liberación Fiscal y cómo se calcula?

Es la fecha en la que los ciudadanos habrían generado suficientes ingresos como para pagar todos los impuestos. A partir de entonces es cuando empezamos a ganar dinero para nosotros mismos. El Día de la Liberación Fiscal traduce la presión fiscal en el número de días que necesitan los trabajadores para pagar sus impuestos directos e indirectos, así como las cotizaciones a la Seguridad Social.

Para determinar este día se ha considerado un trabajador con una renta media de 24.400 euros, casado, con un hijo, coche y piso en propiedad. Además de las cargas sobre el trabajo, se ha tenido en cuenta otros impuestos como el IVA, los impuestos especiales sobre alcohol, tabaco y combustibles, o los impuestos municipales como el impuesto de circulación o el impuesto sobre bienes inmuebles. No obstante, cada contribuyente puede conocer su propio día a través de la calculadora del think tank Civismo que está disponible en Civismo.org/Calculadora.

¿Cuándo alcanza España el Día de la Liberación Fiscal?

El 10 de mayo se celebra en España el Día de la Liberación Fiscal. Dicho de otra forma, los trabajadores españoles necesitan 130 días, desde el 1 de enero hasta el 10 de mayo, para cumplir con sus obligaciones tributarias.

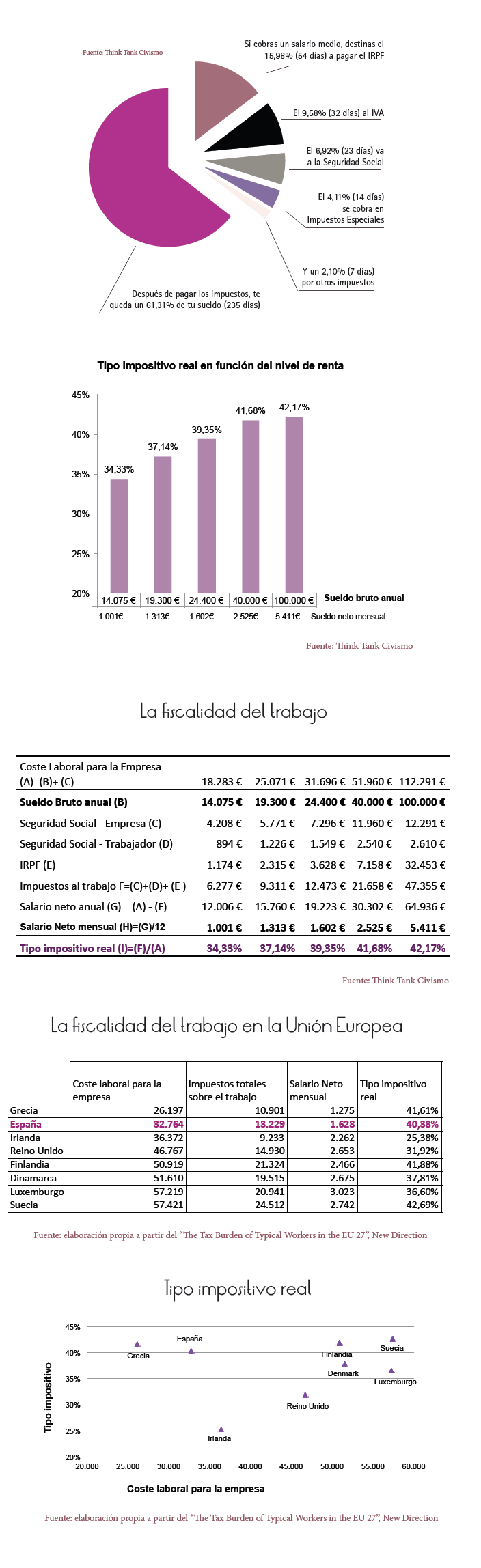

El trabajador medio español estaría destinando 54 días a pagar el IRPF, 32 al IVA, 23 a la parte de la Seguridad Social que sale del salario bruto del empleado, 14 a los impuestos especiales y 7 a otros impuestos. En total, destinaría 8.667 € a pagar a la Administración.

Además, su empresa cotizaría a la Seguridad Social por él un extra del 29,9% de su sueldo bruto (7.296 €). Esto significa que si el dinero que paga la empresa por cada trabajador estuviera incluido como parte del sueldo bruto, el empleado percibiría un salario anual de 31.696 €. Si estas cotizaciones se suman a la carga fiscal del trabajador, el Día de la Liberación Fiscal se retrasaría hasta el 3 de julio.

¿Qué efecto han tenido las subidas de impuestos aprobadas recientemente?

Las subidas de impuestos implementadas en el último año suponen 6 días más de trabajo al asalariado medio: 367 euros por la última subida de IVA de septiembre de 2012 y 43 euros por la subida de impuestos municipales y autonómicos.

No obstante, a partir del año 2010, las principales subidas de impuestos habrían costado 11 días de trabajo en total y supondrían un coste de 750 euros por empleado: 125 euros atribuibles a las subidas del IRPF (estatal y autonómico), 192 euros que se pueden achacar a la subida del IVA de 2010, 370 a la subida de IVA de 2012 y 62 euros a otros impuestos como el IBI o los impuestos especiales.

¿Cómo se distribuye nuestra factura fiscal dependiendo de cada tributo?

El trabajador está destinando 3.578 euros al IRPF, 2.147 al IVA, 1.549 a la parte de la Seguridad Social que sale del salario bruto del empleado, 921 a los impuestos especiales y 471 a otros impuestos. En total, destinaría 8.667 € a pagar a la Administración.

¿Cuáles son las CCAA en la que más y menos tarda en llegar la Liberación Fiscal?

Actualmente, hay una horquilla de hasta 12 días entre el País Vasco (la CCAA con menor presión fiscal) y Cantabria (la de mayor presión fiscal).

Para un ciudadano medio, vivir en Cantabria costaría 12 días más de trabajo al año y 782 euros extra que hacerlo en el País Vasco.

Esto se debe a que el Impuesto sobre Bienes Inmuebles en Santander está muy por encima de la media y a que la CCAA ha optado por aplicar el recargo máximo permitido sobre la venta de combustibles. El IBI es también la principal razón de que Cataluña y Castilla La Mancha ocupen el segundo y tercer lugar respectivamente en el ranking.

En cambio, País Vasco, Navarra y La Rioja son las CCAA que celebran el Día de la Liberación Fiscal antes que la media. País Vasco y Navarra deben este adelanto a una menor tributación sobre la renta y también al IBI en el caso de Pamplona. En La Rioja, al tener un IBI más reducido y dado que no aplica el céntimo sanitario a la venta de carburantes, el esfuerzo fiscal para sus contribuyentes se sitúa por debajo de la media.

Hablemos de la fiscalidad al trabajo. ¿Cuál es la realidad tributaria de las Cotizaciones Sociales?

Las rentas del trabajo en España están triplemente gravadas a través del impuesto sobre la renta, la Seguridad Social pagada por el trabajador y la pagada por el empresario.

La Seguridad Social es un tributo que no aparece en su totalidad en la nómina. Es más, las cotizaciones soportadas por el empresario multiplican por cinco las retenciones que se realizan directamente en la nómina del trabajador medio.

Tienen un tipo único; no se trata de un impuesto progresivo como el IRPF. No se benefician de deducciones en función del nivel de remuneración. Por ello, a las rentas más bajas se les aplican el tipo máximo de 36,25%.

Además, tienen un tope: las rentas que sobrepasan los 3.425,7 euros mensuales únicamente pagan hasta este nivel; más allá de los 3.000 euros, ya no se cotiza a la Seguridad Social.

¿En qué se traduce todo esto para el bolsillo de los contribuyentes?

Al tener en cuenta las cotizaciones, el tipo impositivo efectivo (sobre el coste laboral para la Empresa) para un mileurista es de 34,33%, el 39% para un sueldo neto de 1.600 euros y 42% para uno de 5.400 euros.

De este modo, de poco sirve que los tipos impositivos de IRPF vayan desde el 13 hasta el 56%, si al final esta diferencia de 43 puntos porcentuales se reduce a un diferencial real de 8 puntos.

¿Cómo se compara nuestra fiscalidad con la del resto de Europa y la OCDE?

La renta media española está gravada al mismo nivel que en Suecia o Finlandia con la única diferencia de que la renta de estos países casi duplica a la española.

Pero las rentas altas tampoco se libran. Según el último informe “Taxation trends in the European Union”, España es uno de los países de la Unión Europea donde el tipo máximo del impuesto sobre la renta es más elevado, un 56%, al mismo nivel que Dinamarca (55,6%) y sólo superado por Suecia (56,6%).

El tipo máximo del IRPF aplicable en este momento en España es del 56%, aunque no todas las CCAA han optado por subirlo hasta este nivel.

Hagan click aquí para acceder a la web de Civismo y consultar el especial del Día de la Liberación Fiscal, así como la Calculadora de Impuestos.

No hay comentarios:

Publicar un comentario